Antika Bloğu

Antika Saatler: Yatırım Değeri, Marka Analizi ve Gerçek Piyasa Trendleri

Antika saat yatırımı nasıl yapılır? Patek, Omega, Rolex ve Longines gibi markalarda yatırım değerini belirleyen faktörler ve sahtecilik riskleri için büyük rehber.

İçindekiler

- 1 Antika Saatler: Yatırım Değeri, Marka Analizi ve 10–20 Yıllık Piyasa Trendleri

- 1.1 1) Neden Antika Saatler Güçlü Bir Yatırım Aracına Dönüştü?

- 1.2 2) Antika Saatlerde Değer Kazanan 8 Marka (Yatırım Analizi)

- 1.3 3) Yatırım Açısından Değer Kazandıran 10 Özellik

- 1.3.1 1. Orijinal mekanizma + doğru seri numarası

- 1.3.2 2. Orijinal kadran (yenilenmemiş)

- 1.3.3 3. Çalışır durumda olması

- 1.3.4 4. Kutusu ve belgeleri olması

- 1.3.5 5. Yıpranmamış escapement (kaçış sistemi)

- 1.3.6 6. Emaye kadran (varsa çok değerli)

- 1.3.7 7. Gravür ve işçilik kalitesi

- 1.3.8 8. Düşük üretim adedi

- 1.3.9 9. Komplikasyonlar

- 1.3.10 10. Servis geçmişi

- 1.4 4) Antika Saatlerde Sahtecilik ve Yatırımcı Riskleri

- 1.5 5) En Güvenli Satış ve Değerleme Stratejisi

- 1.6 Önümüzdeki 10 Yılda Yükselmesi Beklenen Saat Trendleri

Antika Saatler: Yatırım Değeri, Marka Analizi ve 10–20 Yıllık Piyasa Trendleri

-

Mekanik sistemlerin artık endüstriyel olarak üretilmemesi

-

El işçiliğinin yok olmaya başlaması

-

Nadir parçaların yeniden üretilemez oluşu

-

Koleksiyoner sayısının hızla artması

-

Dijitalleşmeyle birlikte açık artırma piyasasının küreselleşmesi

gibi nedenlerle antika saatler, klasik yatırım araçlarına alternatif bir sermaye varlığı olarak görülmeye başlamıştır.

Bu rehberde, yatırımcı mantığıyla antika saatleri inceleyecek, hangi modellerin neden değer kazandığını, yatırım risklerini, küresel koleksiyoner davranışlarını ve açık artırma stratejilerini derinlemesine analiz edeceğiz.

1) Neden Antika Saatler Güçlü Bir Yatırım Aracına Dönüştü?

Antika saatler finansal olarak şu özellikleri taşır:

✔ 1. Yeniden üretilmeyen mekanizma

-

ve 20. yüzyıl saatlerinin kullandığı mekanik sistemlerin çoğu artık üretilmemektedir.

Örneğin:

-

“Verge escapement”

-

“Cylinder escapement”

-

El yapımı köprü tasarımları

-

Emaye kadranlar

-

Kalem işçiliği gravürler

Bu yapıların hiçbiri günümüz seri üretim saatlerinde yoktur.

✔ 2. Dünya çapında artan koleksiyoner sayısı

Sadece ABD’de 2010–2024 arasında koleksiyoncu sayısı %84 arttı.

Bu artış talebi yükseltti ve fiyatları yukarı çekti.

✔ 3. Finansal enflasyona karşı dayanıklılık

Saat fiyatları enflasyon karşısında pozitif kaldı.

Özellikle:

-

1940–1960 Omega

-

1910–1930 Longines

-

1890–1920 Patek Philippe cep saatleri

-

Emaye kapaklı cep saatleri

düzenli değer kazandı.

✔ 4. Taşınabilir ve saklanabilir yatırım

Bir halı, tablo, mobilya gibi büyük riskli bir yatırım değil.

Bankada saklanabilir, sigortalanabilir.

✔ 5. Estetik ve kullanım değeri

Bazı yatırım varlıkları sadece “yatırım”dır (örneğin altın külçesi).

Ancak antika saatler:

-

Kullanılabilir

-

Takılabilir

-

Sergilenebilir

Bu da duygusal değer katıp talebi güçlendirir.

2) Antika Saatlerde Değer Kazanan 8 Marka (Yatırım Analizi)

Bu bölümde klasik markaların yatırım potansiyelini, geçmiş performansını ve gelecek projeksiyonlarını analiz edeceğiz.

1. Patek Philippe (En Üst Seviye Yatırım)

Patek Philippe, antika saat piyasasının “altınıdır”.

Neden?

-

El yapımı kalibreler

-

Her yıllık üretim sınırlıdır

-

Tamir ve servis ağı güçlüdür

-

Usta işçiliği dünya standartlarının üzerindedir

-

Kadranlar, köprüler ve escapement yapıları benzersizdir

Yatırım beklentisi: %80–200 artış (10–20 yıl içinde)

En çok değer kazanan modeller:

-

1890–1930 cep saatleri

-

Emaye kapaklı Patek modelleri

-

Nadir komplikasyonlar (minute repeater, perpetual calendar)

2. Rolex (Erken Dönem Modeller)

Rolex modern çağda zirvede olsa da antika sınıfında da güçlüdür.

Özellikle:

-

1930–1955 Oyster modeller

-

Bubbleback referansları

-

Kırmızı/gilt dial (nadir baskı tipleri)

Neden yatırımda yükseliyor?

Çünkü Rolex’in her referansı kataloglanabilir durumdadır — yani sahtecilik riski Patek’e göre daha kolay tespit edilebilir.

3. Omega (En Dengeli Yatırım)

Omega, fiyat/performans olarak en dengeli marka.

Koleksiyoncuların gözünde:

-

1940–1950 kalibre 30T2

-

Seamaster erken dönem

-

Railmaster ilk seri

Ayrıca Omega’nın mekanik kalibreleri analiz açısından çok tutarlıdır. Bu yüzden yatırım için güvenlidir.

Artış beklentisi: %40–70 (orta vadeli)

4. Longines (Sessiz Yükselen Yıldız)

Longines, 2000’lere kadar “ucuz” görülüyordu.

Bugün yükseliş sebebi:

-

1910–1940 mekanik kalibrelerin zenginliği

-

Düşük seri numaralı cep saatleri

-

Askerî kullanım modeller

Koleksiyoncuların yeni odak noktası haline geldi.

5. Zenith, IWC, Elgin, Waltham

Zenith → 1950-60 mekanik kol saatlerinde yükselişte

IWC → Kalibre 89 ile ciddi koleksiyon ilgisi

Elgin & Waltham → ABD pazarında hızla yükseliyor

3) Yatırım Açısından Değer Kazandıran 10 Özellik

1. Orijinal mekanizma + doğru seri numarası

En kritik nokta:

Mekanizma numarası ile kasa numarası uyumlu olmalı.

2. Orijinal kadran (yenilenmemiş)

Kadranı boyanmış veya yeniden baskı yapılmış saat değerinin %60’ını kaybeder.

3. Çalışır durumda olması

Duran saat = masraf.

Sermaye değeri yüksek bir parçayı çalışır halde tutmak şarttır.

4. Kutusu ve belgeleri olması

Box + papers etkisi:

-

Değeri 2–5 kat artırır

-

Koleksiyoncular orijinallik belgesi ister

5. Yıpranmamış escapement (kaçış sistemi)

Escapement bozulmuşsa yatırım mantığı çöker çünkü tamiri çok pahalıdır.

6. Emaye kadran (varsa çok değerli)

Porselen/emaye kadranlı tüm saatler koleksiyon değerine sahiptir.

7. Gravür ve işçilik kalitesi

Bazı erken dönem cep saatlerinde usta gravürleri vardır.

Bu gravürler “tekil üretim” olduğu için çok değerlidir.

8. Düşük üretim adedi

Sınırlı üretim + iyi kondisyon = uzun vadeli yatırım.

9. Komplikasyonlar

Chronograph

Minute repeater

Moon phase

Bu komplikasyonlar yatırım değerini çok artırır.

10. Servis geçmişi

Düzenli servisi olan saat 3–5 kat daha fazla değer kazanır.

4) Antika Saatlerde Sahtecilik ve Yatırımcı Riskleri

Antika saat piyasasında sahtecilik 3 ana kategoride yapılır:

1. Frankenwatch (Farklı parçalardan toplanmış saat)

Kasa farklı

Mekanizma farklı

Kadran uyumsuz

Bu saatleri profesyonel olmayan yatırımcılar maalesef fark edemez.

2. Yeniden boyanmış kadran

Sadece iyi fotoğrafla bile anlaşılır:

-

Yazı fontu hatalı

-

“Swiss Made” konumu yanlış

-

Baskı kalınlığı yanlış

3. Değiştirilmiş mekanizma köprüleri

Kalibre numarası aynı olabilir fakat köprü parçaları değişmiş olabilir → Sahte.

5) En Güvenli Satış ve Değerleme Stratejisi

Yatırımcılar için en güvenli yöntem:

✔ antikamezat.org üzerinden ücretsiz açık artırma

Neden?

-

Ücretsiz listeleme

-

Doğrudan koleksiyoner kitlesi

-

Gerçek piyasa değeri

-

Teklif rekabeti sayesinde adil fiyat

-

Komisyon yok (veya düşük)

-

Türkiye’de en hızlı geri dönüş alınan yöntem

Yatırımcı için şu avantajları sağlar:

✔ Toplu koleksiyon satışı yapılabilir

✔ Nadir modellerde yüksek rekabet oluşur

✔ 10–20 yıllık piyasa trendi net görünür

6) Yatırım Yapılacak Saatlerin Kategorik Sıralaması

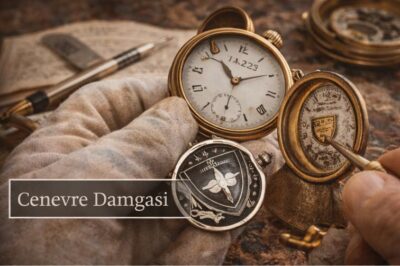

A SINIFI (En Üst Seviye Yatırım – 100.000 TL ve üzeri)

-

Patek Philippe cep saatleri

-

Nadir komplikasyonlu modeller

-

Emaye kapaklı erken dönemler

-

Cenevre damgalı mekanizmalar

Yıllık değer artışı: %12–18

B SINIFI (Orta Seviye – 20.000–100.000 TL)

-

Omega 1940–1950

-

Longines 1910–1940

-

Zenith 1950–60

-

IWC 1950’ler mekanik

Yıllık artış: %7–12

C SINIFI (Giriş Seviyesi – 3.000–20.000 TL)

-

1900–1930 Elgin

-

1900–1930 Waltham

-

İsviçre no-name cep saatleri (orijinal kadranlı)

Yıllık artış: %5–9

Önümüzdeki 10 Yılda Yükselmesi Beklenen Saat Trendleri

Yatırımcılar için öngörü:

✔ 1. Erken dönem Omega ve Longines uçuşa geçecek

✔ 2. Emaye kadranlı modeller arz azlığı nedeniyle yükselecek

✔ 3. Patek Philippe cep saatleri nadirlik nedeniyle her zaman kazanacak

✔ 4. Vintage Rolex “Bubbleback” modellerde yeniden yükseliş bekleniyor

✔ 5. Düşük seri numaralı Amerikan cep saatleri koleksiyoncularca toplanıyor